Erwerbsunfähigkeitsversicherung

Unabhängig. Individuell. Kostenlos.

Versicherungscheck.

Kostenlos & Unverbindlich.

Ein Makler. 100+ Gesellschaften.

Wichtige Fakten im Überblick

Leistungen Erwerbsunfähigkeitsversicherung

Was sind die Aufgaben der Erwerbsunfähigkeitsversicherung

Die Erwerbsunfähigkeitsversicherung trägt dazu bei, den finanziellen Verlust bei voller Erwerbminderung auszugleichen. Das betrifft Arbeitnehmer, die wegen einer schweren Krankheit oder einem Unfall dauerhaft weniger als drei Stunden täglich am Berufsleben teilnehmen können. Die Leistungen aus der gesetzlichen Rentenversicherung hängen von den bisher erworbenen Rentenansprüchen der Versicherungsdauer sowie der Einkommenshöhe ab und liegen weit unter dem bisherigen Einkommen. Wenn der Zeitraum bis zur regulären Altersrente noch viele Jahre umfasst, sind die laufenden Lebenshaltungskosten aus den Zahlungen der gesetzlichen Rentenversicherung oft nicht zu bestreiten.

Wie ist die Abgrenzung zu Berufsunfähigkeit?

Von Berufsunfähigkeit wird gesprochen, wenn der Arbeitnehmer nicht mehr den gewählten Beruf ausüben kann, aber andere Tätigkeiten im Arbeitsleben möglich sind. Das gilt sowohl bei einer vorübergehenden als auch bei einer dauerhaften schweren Erkrankung. Wer dauerhaft weniger als drei Stunden täglich irgendeiner beruflichen Tätigkeit nachgehen kann, gilt als erwerbsunfähig.

Für wen ist der Abschluss einer EU-Versicherung sinnvoll?

- für Arbeitnehmer, die einen Risikoberuf ausüben (eine Berufsunfähigkeitsversicherung ist oft zu teuer oder nicht abschließbar)

- für junge Studenten/Auszubildende, die am Beginn ihres Berufslebens stehen

- für Personen mit Vorerkrankungen, für die eine Berufsunfähigkeitsversicherung nicht mehr in Frage kommt

- für wirtschaftliche selbständige Privatpersonen

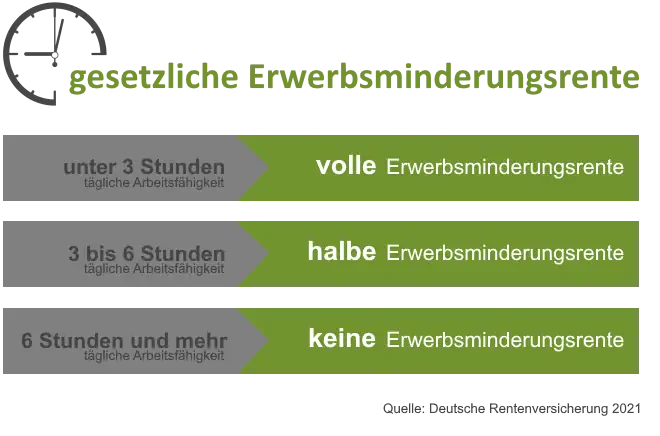

Wie ist die gesetzliche Regelung der EU-Rente?

Die gesetzliche Regelung findet sich im Sozialgesetzbuch und wurde mit Wirkung ab 1.1.2001 neu geregelt. Eine gesetzliche Berufsunfähigkeitsrente erhalten nur noch Versicherte, die vor 1961 geboren wurden. Die Begriffe Berufsunfähigkeit und Erwerbsunfähigkeit wurden ersetzt durch „teilweise und volle Erwerbsminderung“. Die Höhe der Zahlungen hängt ab von den bis zum Renteneintritt erworbenen Anwartschaften, der Einhaltung der allgemeinen Wartezeit von fünf Jahren und der Erfüllung der Beitragspflichten. Eine teilweise Erwerbsminderung liegt vor, wenn der Abreitnehmer täglich zwischen drei und sechs Stunden arbeiten kann. In diesem Fall wird die halbe Erwerbsminderungsrente gezahlt. Ist eine tägliche Arbeitszeit von weniger als drei Stunden möglich, wird die volle Erwerbsminderungsrente gezahlt.

Wann leistet die Erwerbsunfähigkeitsversicherung?

Die vertraglich vereinbarten Rentenzahlungen werden fällig, wenn eine volle Erwerbsminderung nachgewiesen ist. Das heißt, der Versicherte kann weniger als drei Stunden täglich einer Arbeitstätigkeit nachgehen. Vorsicht ist geboten, wenn psychische Vorerkrankungen bestehen. Einige Versicherer schließen dieses Risiko aus oder erheben Beitragszuschläge. Ein genauer Leistungsvergleich ist zu empfehlen.

Was ist beim Abschluss einer Erwerbsunfähigkeitsversicherung zu beachten?

Grundsätzlich ist allen Arbeitnehmern, für die eine Berufsunfähigkeitsversicherung nicht in Frage kommt, zu empfehlen, den Vertrag so früh wie möglich abzuschließen. Die Laufzeit sollte so gewählt werden, dass die Lücke bis zum regulären Renteneintrittsalter bestmöglich geschlossen wird. Von der Vertragslaufzeit abzugrenzen ist die Versicherungszeit. Diese beinhaltet den Zeitraum, in dem die Erwerbsunfähigkeit eingetreten sein muss. Auf Wunsch ist die EU-Versicherung bei vielen Versicherern mit zusätzlichen Bausteinen, z.B. Dynamik oder einer Nachversicherungsgarantie kombinierbar.

Was kostet eine Erwerbsunfähigkeitsversicherung?

Die Beitragshöhe hängt vom Eintrittsalter, vereinbarter Laufzeit, der gewünschten Rentenhöhe und den sonstigen Risikofaktoren aus Beruf, Hobby und Gesundheitszustand/Vorerkrankungen ab. Wird eine lange Vertragslaufzeit gewählt, steigen die Prämien im Regelfall deutlich. Der Beitrag ist aber gewöhnlich geringer als bei einer Berufsunfähigkeitsversicherung. Oft gibt es für Studenten oder Auszubildende günstige Tarife. Eine spätere Nachversicherung ist dann meist ohne zusätzliche Gesundheitsprüfung möglich.

Welche Gesundheitsprüfung gibt es?

Vor Vertragsabschluss wird der Gesundheitszustand erfragt. Die Gesundheitsfragen sind wahrheitsgemäß und voll umfänglich zu beantworten. Die Gesundheitsprüfung ist meist weniger ausführlich als bei Beantragung einer Berufsunfähigkeitsversicherung. Aber natürlich gilt auch hier, dass bei nicht wahrheitsgemäßer und vollständiger Beantwortung der Versicherer die Zahlungen verweigern kann.

Welche Höhe sollte die Versicherung haben?

Die Höhe der monatlichen Rentenzahlungen hängt davon ab, welche Grundsicherung im Leistungsfall gewünscht wird. Wird die Versicherung in jungen Jahren abgeschlossen, z.B. weil eine Ausbildung in einem risikobehafteten Beruf begonnen wurde, gibt es bei einigen Versicherern die Möglichkeit der Nachversicherung. Diese ist je nach Vertragsbedingungen auch ohne erneute Gesundheitsprüfung möglich. Damit kann die Versicherung an das gestiegene Einkommen oder an einen veränderten Lebensstandard angepasst werden.

Warum sollte ich einen Versicherungsmakler beauftragen?

Versicherungsmakler sind unabhängig von einzelnen Versicherungsgesellschaften. Sie prüfen individuell, welcher Versicherer die optimalen Vertragsbedingungen für den Kunden bietet. Ziel ist es, ein maßgeschneidertes Versicherungskonzept zu erstellen und den Kunden langfristig zu begleiten. Reichelt Versicherungsmakler steht Ihnen als starker Partner bei allen Versicherungsfragen zur Seite. Kompetente Berater versorgen Sie mit fundierten und umfassenden Informationen und sind auch im Schadenfall für Sie da. Zu unserem Leistungsspektrum zählen:

Risikoanalyse und BedarfsermittlungDie Risikoanalyse steht zu Beginn der Zusammenarbeit mit einem unserer Berater. Unter Berücksichtigung Ihrer privaten und beruflichen Situation wie auch Ihrer persönlichen Bedürfnisse prüfen wir, gegen welche Gefahren und mit welchen Deckungssummen eine angemessene Absicherung erfolgen sollte. Ziel ist es, sicherzustellen, dass eine ausreichende, aber nicht zu hohe Absicherung der Risiken erfolgt. Anschießend erfolgt eine sorgfältige Auswahl des passenden Versicherungspartners. Dabei können Sie sich auf die langjährige Kenntnis vieler Vertragspartner und Tarife bei den Reichelt Versicherungsmaklern verlassen.

DokumentationNicht nur zur Erfüllung gesetzlicher Vorschriften ist eine schriftliche Dokumentation wichtiger Bestandteil der Beratung. Eine Beratungsdokumentation bietet den Vorteil, dass Prozesse und Entscheidungen nachvollziehbar und verständlich sind. Darüber hinaus bietet sie eine wichtige Grundlage, um zu einem späteren Zeitpunkt überprüfen zu können, ob sich die Ziele und Wünsche des Kunden durch eine veränderte Lebenssituation geändert haben und Vertragsanpassungen erfolgen sollten.

MaklervertragMit der Maklervereinbarung wird das Vertragsverhältnis zwischen Kunde und Versicherungsmakler geregelt. Ohne Maklervertrag darf ein Versicherungsmakler nicht im Namen des Kunden tätig werden. Um mit den Versicherungsgesellschaften kommunizieren und für den Kunden im beauftragen Umfang handeln und verhandeln zu können, ist der Abschluss eines Maklervertrages notwendig.

VertragsgestaltungDie Vertragsgestaltung mit dem Versicherungsunternehmen gehört zu den typischen Dienstleistungen des Versicherungsmaklers. Wann immer es notwendig oder möglich ist, wird auf eine individuelle Vertragsgestaltung der Vertragsinhalte Einfluss genommen. Auf eine risiko- und marktgerechte Prämiengestaltung legen die Reichelt Versicherungsmakler großen Wert. Preis und Leistung müssen stimmen.

laufende Betreuung und VerwaltungEin Versicherungsmakler bleibt auch nach Beratung, Dokumentation und Vertragsabschluss an Ihrer Seite. Bei veränderten Risikoverhältnissen oder Lebensumständen sorgt er für die notwendige Vertragsanpassung. Auch bei Beitragserhöhungen eines Versicherers wird geprüft, ob günstigere Anbieter mit dem gleichem Leistungsumfang auf dem Markt sind. Daneben nimmt er Ihnen den laufenden Schriftverkehr mit den Versicherungsgesellschaften ab, leitet Änderungswünsche, Adressänderungen, Schadenmeldungen für Sie weiter und hält die weitere Bearbeitung beim Versicherer nach.

Begleitung bei SchädenNeben der Risikoeinschätzung erhalten Sie vom Makler auch Beratung im Schadenverhütungs-Bereich. Dennoch lassen sich Schäden nicht immer verhindern. Die Reichelt Versicherungsmakler vertreten ihre Interessen bei den Versicherungsgesellschaften und unterstützen sie bei der Korrespondenz.

Durch regelmäßige Nachfrage zu dem Bearbeitungsstatus bei den Versicherern und Unterstützung bei der Suche von Sachverständigen kann häufig eine schnelle Abwicklung des Schadens erreicht werden.

Was unterscheidet Versicherungsmakler und Versicherungsvertreter?Der Versicherungsvertreter tritt für eine bestimmte Versicherung oder eine Versicherungsgruppe auf, deren Interesse er vertritt. Es werden ausschließlich Produkte dieser Gesellschaft verkauft. Im Gegensatz hierzu vertritt der Versicherungsmakler die Interessen der Kunden und kann aus einer Vielzahl von Versicherungsgesellschaften eine Produkt- und Tarifauswahl wählen. Dadurch kann der Makler maßgeschneiderte Versicherungskonzepte mit einem optimierten Preis- und Leistungsangebot erstellen. Auch im Schadenfall ist der Versicherungsmakler auf Partner des Kunden, da kein Interessenkonflikt mit einer Versicherungsgesellschaft besteht.

Kann mich Reichelt Versicherungsmakler vertreten?

Wir - das Team von Reichelt Versicherungsmakler - vertritt Klienten unabhängig des Wohnortes bundesweit. Dank moderner Technik lassen sich sämtliche Versicherungsanliegen und -Vergleiche digital oder per Telefon abstimmen.

Durch unsere Standort im schönen Bergfelde kommt ein Großteil unserer Versicherungskunden aus der Region Hohen Neuendorf, Oranienburg, Hennigsdorf und Velten.

Weitere Zielregionen:

- Hennigsdorf: Gertrudenhof, Neubrück, Nieder Neuendorf, Papenberge

- Mühlenbeck: Schildow, Schönfließ, Zühlsdorf, Sumt, Bieselheide, Buchhorst, Arkenberge, Mönchmühle, Blankenfelde, Lübars

- Löwenberger Land: Falkenthal, Glambeck, Grieben, Großmutz, Grüneberg, Kreuzberg, Gutengermendorf, Häsen, Hoppenrade, Klevesche Häuser, Liebenberg, Linde, Löwenberg, Nassenheide, Neuendorf, Neuhäsen, Neulöwenberg, Teschendorf, Meseberg, Freienhagen

- Oranienburg: Eden, Friedenthal, Friedrichsthal, Germendorf

- Lehnitz: Schmachtenhagen,Tiergarten, Sachsenhausen, Valentinenhof, Wensickendorf, Zehlendorf, Bernöwe

- Wandlitz: Basdorf, Klosterfelde, Lanke, Prenden, Schönerlinde, Schönwalde, Stolzenhagen, Zerpenschleuse

- Panketal: Schwanebeck, Zepernick

- Oberkrämer: Bärenklau, Bötzow, Eichstädt, Marwitz, Neu-Vehlefanz, Schwante, Vehlefanz

- Bernau bei Berlin: Birkenhöhe, Birkholz, Birkholzaue, Börnicke, Ladeburg, Lobetal, Schönow, Waldfrieden

- Kremmen: Amalienfelde, Linumhorst, Orion, Beetz, Ludwigsaue, Neu Ludwigsaue

- Flatow: Groß-Ziethen, Hohenbruch, Johannisthal, Verlorenort

- Staffelde: Charlottenau, Kuhsiedlung

- Liebenwalde: Freienhagen, Hammer, Kreuzbruch, Liebenthal, Neuholland

- Borgsdorf: Pinnow

- Bergfelde, Hohen Neuendorf, Stolpe, Birkenwerder, Glienicke / Nordbahn, Schönwalde-Glien, Stolpe-Süd, Velten, Leegebruch, Rüdnitz, Biesenthal bei Bernau bei Berlin, Sydower Fließ, Löhme, Sophienstädt, Bergsdorf, Rüthnick, Krewelin, Herzberg (Mark), Klein-Mutz, Buberow

Reichelt Versicherungsmakler

TOP-Schutz zu attraktiven Konditionen

Wenn es aus gesundheitlichen Gründen nicht mehr möglich ist, einer Arbeit nachzugehen, entsteht ein finanzieller Verlust, der mit den Leistungen aus der gesetzlichen Rentenversicherung meist nicht ausgeglichen werden kann. Die Gefahr einer Erwerbsunfähigkeit betrifft durchaus nicht nur Arbeitnehmer in den vermeintlichen Risikoberufen wie Dachdecker, Polizisten oder Feuerwehrleute. Auch sonstige Unfälle mit langfristigen gesundheitlichen Folgeschäden oder schwere Erkrankungen können die finanzielle Sicherheit bedrohen.

Inzwischen ist jeder Vierte vorzeitig von voller oder verminderter Erwerbsunfähigkeit betroffen, und steht im schlimmsten Fall ohne ausreichendes Einkommen da. Die gesetzlichen Regelungen bieten nur eine gewisse Grundsicherung. Der gewohnte Lebensstandard kann ohne zusätzliche private Vorsorge oft nicht erhalten werden. Eine Berufsunfähigkeitsversicherung ist dagegen nicht für alle Risikogruppen abschließbar oder mit hohen Beitragszuschlägen verbunden.

In wenigen Schritten zu uns

Jetzt Angebot anfordern!

Privatkundenversicherungen

Die beliebtesten Privatkundenversicherungen

Ein Makler für alle Versicherungen

Ihr Versicherungsmakler aus Hohen Neuendorf

Seit 2001

Kompetenz

100+

Gesellschaften

97% positive

Bewertungen

Wir beraten Sie ausführlich, kompetent und zuverlässig.

Unser Team blickt auf langjährige Berufserfahrung zurück. Wir sind Ihr Ansprechpartner in allen Fragen Ihres Versicherungsbedarf. Nicht selten stehen wir auch in ungewöhnlichen Fällen mit Rat und Tat zur Seite.